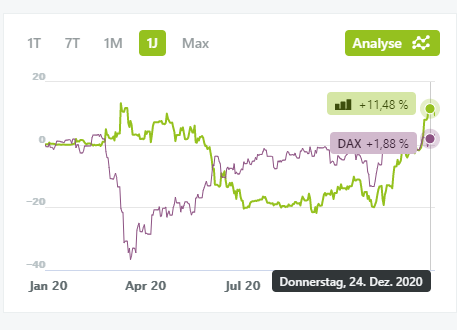

Ein Bild sagt mehr als 1000 Worte, daher starte ich mit meinem Performanceverlauf von 2020. Im Vergleich dazu ist auch der DAX-Verlauf abgebildet (in lila):

Es handelt sich um den Verlauf meines Dachwikifolios, das ich als Basis für die Zusammenfassung gewählt habe, weil es die AHA-Momente, Herausforderungen, meine Interpretationen und Reaktionen am besten zeigt. Dieses Wikifolio bündelt mein wikifolio “saisonal”, das überwiegend in US-Tech Werte investiert und das wikifolio “Nebenwerte aktiv”, bei dem der Schwerpunkt in Deutschen Nebenwerten liegt. Es handelt sich sozusagen also um eine Kombination meiner Aktionen an der US- und an der Deutschen Börse. Ein guter und für mich hilfreicher Duchschnittsverlauf. Diesen möchte ich im Folgenden in fünf Abschnitte unterteilen. Legen wir los:

- Jahresbeginn (Jan-Feb) bis zum Corona-Crash

- Corona-Crash im Ende Februar, März und Anfang April

- Erholungsrallye ab Mitte April

- Umstellungsphase meines Konzeptes (Juli bis Sept)

- Anwendung: September bis heute

Im Abschnitt 1 passierte wenig. Ich war flat und der Markt stieg langsam weiter. Ohne mich. Ich war aufgrund der News und aufgrund der ersten scharfen Korrektur im Januar ausgestiegen und habe keinen Wiedereinstieg im Februar geschafft oder besser gesagt für sinnvoll gehalten aufgrund der latenten Corona-Risiken. Grundsätzlich habe ich zu diesem Zeitpunkt im Unterschied zu heute den Gesamtmarkt meine höchste Aufmerksamkeit gewidmet und diesen dem Aktienverlauf priorisiert. Viel gravierender noch: Ich hatte eine Meinung zum Markt und ich prognostizierte. Auch wenn die Prognose, wie sich wenig später im Abschnitt 2 zeigen sollte, richtig war, nützte sie in diesem Zeitraum nichts, denn zur richtigen Prognose zählt sowohl die Vorhersage eines Verlaufs als auch die Bestimmung des Timings. Im Laufe des Jahres ist mir endlich klar geworden, dass Prognosen zu den größten Fehlern überhaupt zählen. Es genügt vollkommen den Ist-Zustand zu diagnostizieren. Für diese einfache aber wirklich entscheidende Erkenntnis habe ich über 10 Jahre gebraucht und es ist eines der größeren Puzzlestücke, das mir noch fehlte.

Warum das so ist, zeigt der Corona-Crash, womit wir im Abschnitt 2 wären. Klar, man könnte sagen, “gut durchmanövriert”. Für den Anfang mag das wohl stimmen. Während der DAX fast 40% crashte, konnte ich neue Höchststände verzeichnen. Die Wahrheit aber ist, dass ich mit der extremen Volatilität wirklich nur in der ersten beiden Wochen zurecht kam. Die letzten Märzwochen – voller Marktpanik, Limit-Downs und rabenschwarzer Nachrichtenlage überforderten mich und versperrten mir auch den Blick um nach starken Aktien Ausschau zu halten.

Im Prinzip bin ich in einer typischen psychologischen Falle gefangen gewesen. Denn ich hatte das richtige Gespür, aber Fehler in der Umsetzung, denn der zweite noch heftigere Abwärtsritt ging ohne mich weiter. Ich befand mich gegen Ende März also in einer Situation, in der ich völlig unzufrieden und nicht nur mental deutlich angeschlagen war und mich gleichzeitig aufgrund der richtigen Prognose, s.o., im Recht sah. Eine Konstellation, die selten ein gutes Ende findet. Als die Gegenbewegung einsetze, war ich im Kopf noch im Short-Modus und konnte auch bei klar bullishen Signalen Anfang April kein Vertrauen in longs aufbauen. Ich war völlig beeinflusst von den Nachrichten, voll von doom&gloom und hielt es für wahrscheinlich, dass die Krise sehr viel länger dauern wird als die knappen zwei Monate. Auch das war eine Prognose und diesmal war sie falsch. Zumindest was die Börse betrifft. Aber dieses Mal wurde es teuer und führte im Weiteren dazu, dass ich zusätzliche 25% verlor, Abschnitt 3. Das wurde mir erst deutlich, als ich über die Crashzeit aus den 30er Jahren las. Dort veroren viele Ihr Geld nicht im Crash selbst, sondern in der zermürbenden Zeit danach.

Jedenfalls haben diese zwei Abschnitte meine gesamte Grundeinstellung zum Börsenhandel im Folgenden grundlegend auf den Kopf gestellt. Ich bin rückwirkend extrem dankbar dafür. Im Sommer habe ich eine Woche Auszeit genommen, weil es so nicht weiter gehen konnte und so führte ich eine umfangreiche Analyse meines Journals durch und stellte zudem schnell fest, dass sämtliche Top-Trader, zu denen ich Kontakt halte, über die Krise einfach nur in Cash waren und seit Mitte April voll investiert sind und dadurch schon im Sommer wieder Höchststände verzeichneten. Sie haben schlicht auf den Markt und ihre Aktiensignale gehört und danach gehandelt. Ich hatte auch einen Plan für meinen Handel, aber was war er wert? Frei nach Mike Tyson: “Everybody has a plan until they gets punched in the mouth.” (1997).

Ich war angeschlagen weil ich Fehler im extrem volatilen Markt gemacht habe und im April nicht nur Recht sondern auch die dazugehörigen Profite haben wollte. Und mit dem blauen Auge, das ich mir im Versuch den freien Fall zu handeln geholt habe, war der Plan für die nächsten Wochen und Monate bis zum Sommer dahin. Genau aus diesen Grund halten sich die Profis schlicht raus aus solchen Märkten! Es gab zu dieser Zeit schon Aktien, die klar hervorstachen. Zoom, Teamviewer, Livongo um nur ein Paar zu nennen, die zu dieser Zeit schon hervortraten. Sah ich alles nicht, denn in meinem Kopf konnte die Krise nicht so schnell abgeschlossen sein. In den 30er Jahren dauerte sowas immerhin knapp fünf Jahre.

Heute kann ich sagen: Technologie und Erfindergeist löst Probleme. Die Möglichkeiten zum Informationsaustausch, die heute existieren beschleunigen alles extrem. Natürlich halten die Auswirkungen der Pandemie in vielen Bereichen weiter an und werden sicher (leider!) die ein oder andere Insolvenz zur Folge haben in den nächsten Wochen und Monaten aber das muss mit der Börse nicht unbedingt was zu tun haben. Dort gilt Angebot und Nachfrage. Spätestens als Anfang April die FED eingriff war die Nachfrageseite gestärkt.

Während meiner Auszeit Ende Juni wurde mir das klar und so begann ich Anfang Juli die Erkenntnisse einzuarbeiten. Seit ca. September, nach unzähligen Stunden Arbeit, Research und vor allem dem Studium von alten Market-Leadern, habe ich meinen Handel korrigiert. Seitdem sind die Depots um 40-50% angestiegen (Abschnitt 5 im Bild oben), natürlich auch unterstützt durch die hervorragenden Marktbedingungen.

Was gab es in Summe also zu lernen im letzten Jahr?

- Nachrichten komplett ausblenden. Lass dich nie wieder von der Stimmung ablenken.

- Niemals Prognosen aufstellen! Schon gar nicht über die Börse.

- FED und EZB geben den nötigen Mut zum Kauf auch in den dunkelsten Zeiten.

- Technologie löst Probleme. Sei immer ein suchender Bulle.

- Du bist ein Trend-Follower. Wellen werden bis zum Strand gesurft.

- Warte auf einen FollowThroughDay (FTD)

- Sei kein Bottom Fischer. Der Markt serviert fiese Köder für Bottom-Fisher

- Cash ist eine Position. Aktives Shorten hat mehr Nach- als Vorteile. Profis gehen in Cash.

- Es geht darum Geld zu verdienen und nicht Recht zu haben.

- Folge den großen Institutionen

- Folge erst Aktien, dann dem Markt

- Arbeite nach einem einfachen Prozess und einer Routine

- Sei ein Anwender und Fein-Justierer. Ideen entwickeln reicht nicht.

- Programmhafte Ausführungen. Kein Verkauf ohne Signal.

- It’s the sitting. Aktivität rausnehmen! Herausforderung No.1

- Einen Gewinner zu schließen kann die teuerste Entscheidung überhaupt sein. Hüte Dich!

- Finde Deine Fehler, stelle Maßnahmen auf, kontrolliere die Wirksamkeit

Das Jahr 2020 hat wirklich alles abverlangt. Ich habe mich nicht gut angestellt, speziell im zweiten Quartal, aber alles in allem bin ich super froh, dass ich diesen Markt eng miterleben konnte, weil er meine Defizite im Handwerk klar offengelegt hat und ich die Möglichkeit nutzen konnte daraus zu lernen. Ich bin überzeugt, dass 2020 mir einen nötigen weiteren Schliff verpasst hat und so fühle ich mich gestärkt für 2021 und folgende. Viel Glück und Gelingen für das, was uns 2021 an Herausforderungen und Möglichkeiten bringen wird!