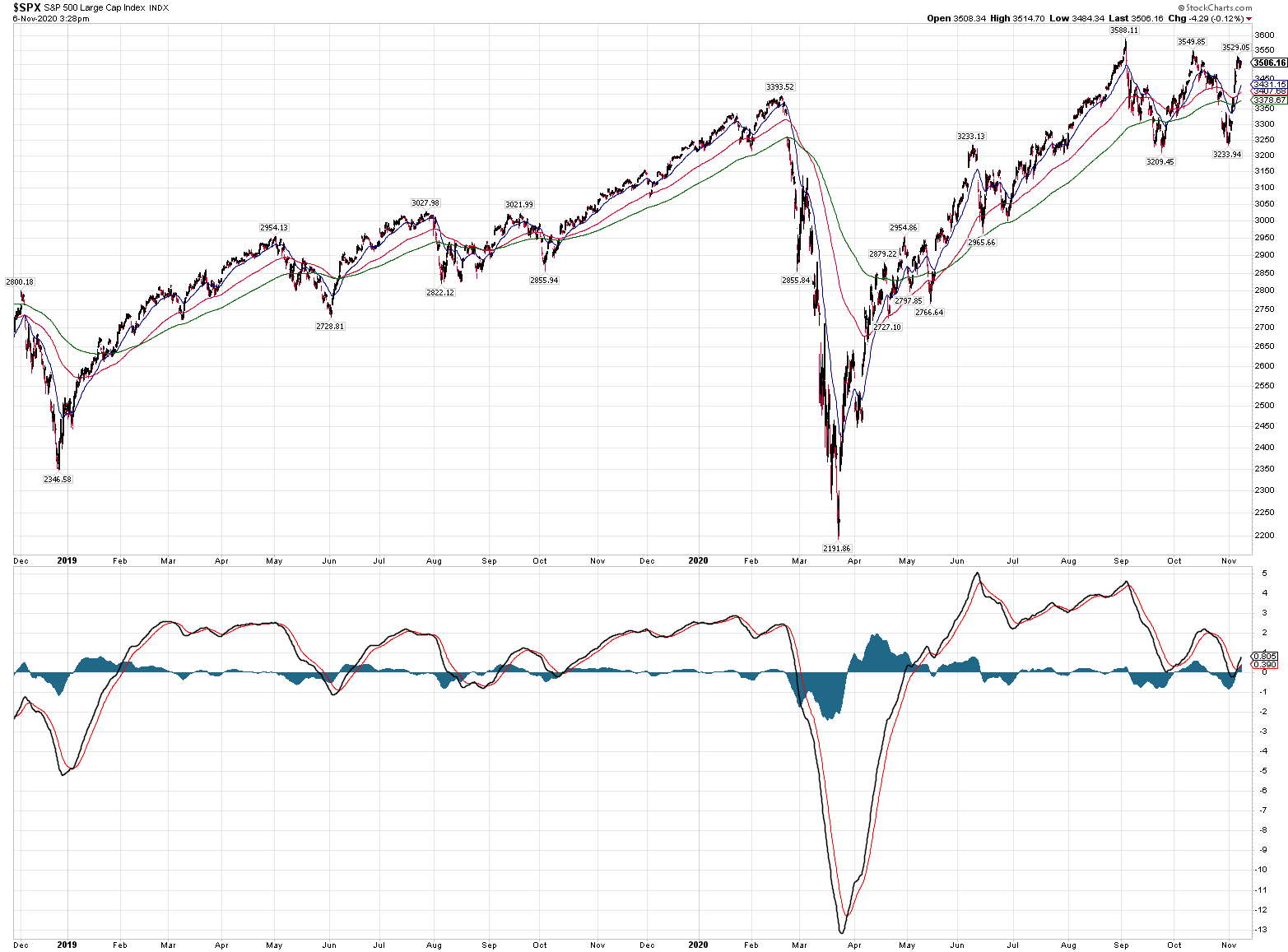

Quelle: stockcharts.com

Das Jahr 2020 hat aus Börsensicht in verdichteter Form so ziemlich alles mitgebracht das es an Herausforderungen gibt. Vom aktiven Anleger ist wirklich alles abverlangt worden und es ist auch trotz der satt grünen Jahresstatistik alles andere als einfach gewesen. Das Bild oben zeigt den Verlauf des S&P500 im Verlauf 2019 und 2020. Auch wenn unter dem Strich ein ordentliches Plus für 2020 da steht – spätestens beim genauen Blick fällt doch der nervöse Verlauf auf. Mitte April bis Mitte Mai, eine satte 2-Monats-Rallye im Anschluss im Juli und August, eine vom Ausmaß her ungewöhnlich erste größere Korrektur im September, gefolgt von 3 starken Aufwärtswochen bis Mitte Oktober und dann nochmal einer gut -10% Korrektur im Oktober. Nur die letzte Korrektur ist saisonal nicht ungewöhnlich, dennoch vom Ausmaß her größer als üblich.

Der Vergleich zu 2019 zeigt zudem: Die klaren Trendphasen waren zeitlich kürzer und dafür viel steiler, aber in beiden Märkten gab es viel zu verdienen. Ich habe zusätzlich zum Preis-Chart auch nochmal den MACD eingeblendet und das aus einem Grund, der mir in den letzten beiden Monaten sehr deutlich wurde. Es ist super super wichtig zu wissen in welcher Marktphase man seine Aktienpositionen akkumuliert. Oder anders formuliert. Es gab Phasen, da hatte man im Markt zu sein um mit dem Trend mitzuschwimmen und auch einige, in denen man sich besser hat raushalten sollen.

Warum? Weil bei einer Gesamtmarktkorrektur, auch irgendwann die besten Aktien fallen. Und das häufig dann ziemlich stark. Mir ist aufgefallen, dass es beim “Austoppen” des Marktes noch durchaus sehr anständige Ausbruchsformationen gab und Aktien aus Konsolidierungen stark und sauber ausbrechen für 10 oder 20% innerhalb weniger Tage. Jedoch sind die Marktteilnehmer in den Marktkorrekturphasen sehr viel eher bereit aus den Positionen wieder auszusteigen. Die Fähigkeiten der frühen Gewinnmitnahme sind dagegen kontraproduktiv in Phasen wie sie aktuell auch begonnen haben: In einem frühen Marktaufschwung oder in aktiven Trendphasen.

Es fällt mir nicht schwer gute Aktien zu finden. Täglich laufen 10-20 extrem aussichtsreiche Titel über die Screener. Wenn es aber darum geht die Aktien mit klar kalkuliertem Risiko zu handeln muss man sowohl beim Preis aber auch beim Timing auf die Details achten. Oder anders gesagt: Auch eine gute Aktie kann mit schlechtem Timing zum Verlierer werden. Und viel schlimmer: Obwohl Regeln für den Ein- und Ausstieg isoliert betrachtet richtig umgesetzt wurden. Letztlich schwimmt die Aktie auch nur auf der Emotionswelle des Gesamtmarktes. Beispiel gefällig? Zoom:

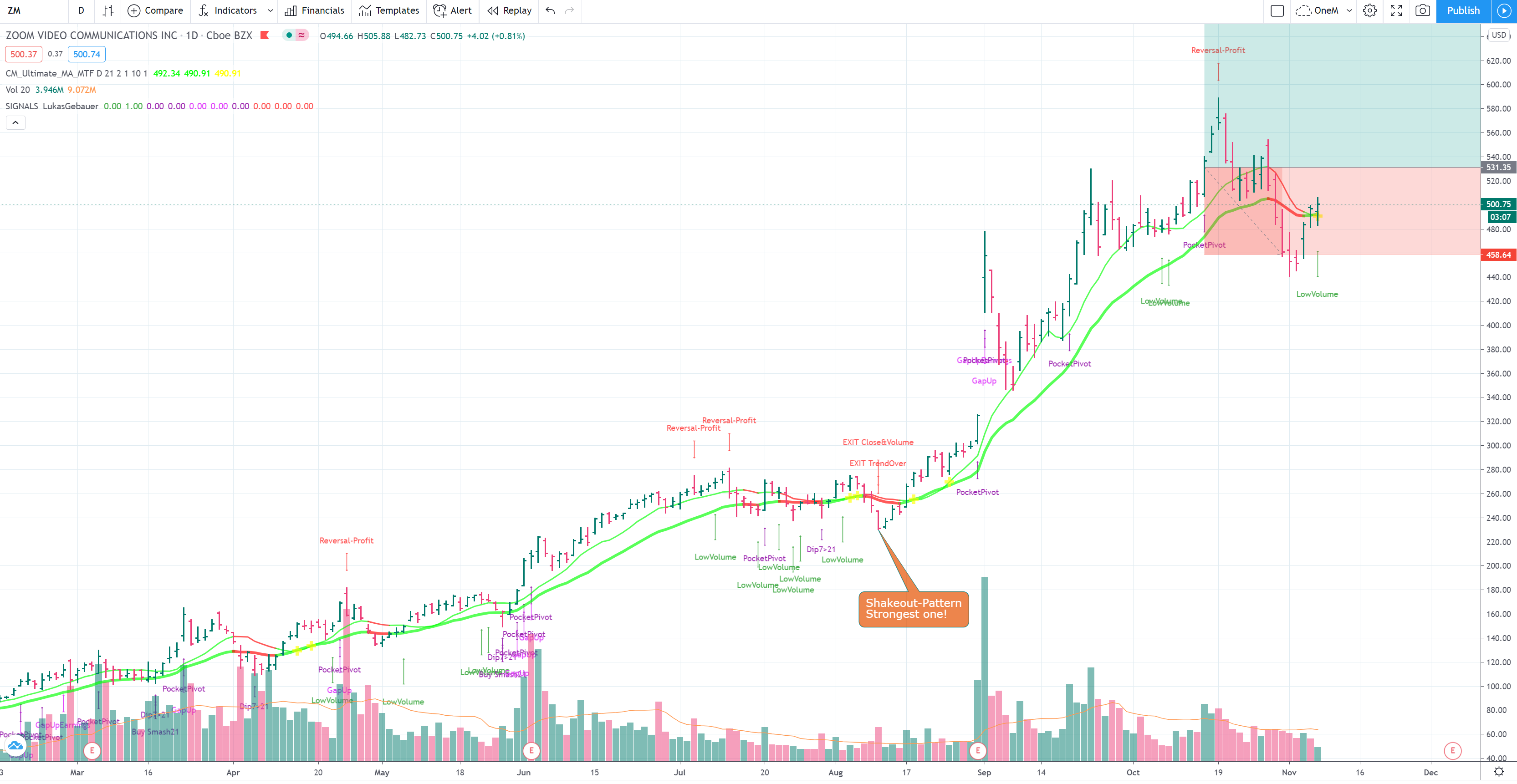

Quelle: tradingview.com

Als der Markt im Oktober bereits seine Korrektur gestartet hatte (14.10.) brach ZM am 15.10. noch mit starkem Volumen aus einer kurzen Konsolidierungsformation aus. Ein klares Kaufsignal! Nur zwei Tage später war die Position bereits bei +10% und zeigte damit eine enorme relative Stärke ggü. dem Gesamtmarkt, der schon recht deutlich sichtbarer korrigierte. “Kein Wunder” dachte ich. ZM ist ein glasklarer Market-Leader wie aus dem Bilderbuch. Die Aktie kam aus rund 60$ im März hoch, verzehnfachte sich fast in einem Jahr (!). Unglaubliche Stärke und die Gesichte von Zoom ist sicher noch nicht zu Ende. Es ist also leicht sich in die Position zu spielen aber das, was danach passiert, macht den Unterschied. Zu sehen ist ein Reversal-Profit Signal, das ich mittlerweile programmiert habe um Warnsignale im Chart automatisch anzuzeigen und mich auffordert Gewinnmitnahmen durchzuführen. Gleichzeitig muss ich bei einer +10% Gewinn-Position gerade in Marktkorrekturen meinen Einstiegspreis schützen, was ich hier auch nicht tat. So musste ich die ZM Aktie tatsächlich mit Verlust schließen Ende Oktober. Nicht weit weg vom Turning-Point. Da fragt man sich dann wirklich wie man es fertig bringt mit ZM in diesem Jahr einen Verlust zu machen. Naja, ihr seht: Genau so geht`s.

Ich zeige euch hier natürlich auch meine schlechten Trades. Davon gibt es mehr als genug, aber letztlich sind es genau diese miserablen Trades, mit denen man wächst und besser wird wenn man seine Hausaufgaben macht. Was gab es hier also zu lernen?

Zum einen ist mir immer wieder aufgefallen, dass starke Aktien auch nach Beginn von Gesamtmarktkorrekturen noch einige Zeit weiter steigen und sich vom Gesamtmarkt anfangs lösen können. Ihre relative Stärke löst sich allerdings auch bald auf und genau das muss man erkennen und darauf agil reagieren können. Das ist für mich ein wichtiges weiteres Puzzlestück, das ich mir im letzten Monat mit den Analysen erarbeiten konnte. Man muss wissen wann es richtig ist seine Positionen zu schließen und wann nicht.

Dieses Reversal-Profit Signal, das im Chart eingezeichnet ist, war genügend oft falsch. Das könnt ihr im Verlauf sehen. Aber eben nur wenn man die Aktie isoliert betrachtet und den Markt nicht in die Bewertung mit einbezieht. Ein wichtiger Schlüssel!

Wie löst man mit diesem Wissen künftige Herausforderungen und wie kann man diese Erfahrung einbinden in seine künftigen Entscheidungen? Die einfachste Antwort darauf ist wohl, dass die Kaufzeitpunkte von Aktien in frühe Gesamtmarktausbrüche gelegt werden müssen. Das tet den Vorteil, dass sich ausreichend große Polster aufbauen lassen, die es ermöglichen auch eine kleine Korrektur, wie sie bei ZM stattfand im Oktober, auch ohne Verletzung seiner Verlustbegrenzungsregeln locker auszusitzen. Wenn das Timing beim Kauf aber nicht stimmt um man um Wochen oder Monate zu spät dran ist, kein Polster hat für Korrekturen und dann auch beim Kauf den Gesamtmarktzustand so außer acht lässt, kann man schnell in Schwierigkeiten geraten. Auch mit Top-Aktien in einem Top-Markt (auf Jahressicht).

Das ist meine Geschichte von Zoom. Sehr aufschlussreich für mich und ich hoffe auch für den ein oder anderen von Euch. ![]()