Mit dem im Januar 2019 geschaffenen Wikifolio verfolgte ich das Ziel meine bisher gesammelten Erfahrungen am Aktienmarkt, insbesondere mit Nebenwerten in eine automatisierbare Strategie zu gießen. Nach über 10 Jahren Sammeln, Ausprobieren, Scheitern, wieder Aufstehen und dem ständigen Kampf gegen die menschlichen Schwächen, die man so mit sich trägt, sollte ein Versuch her, sämtliche Erkenntnisse in Maßnahmen zu wandeln, diese in einen Topf zu werfen um sich mit dem Ergebnis nochmal neu mit dem Maßstab der eigenen Erwartungshaltung zu stellen. Eine Art Wettbewerb.

Wettbewerb insbesondere um die Qualitätskennzahlen: Drawdown, d.h. die limitierung des maximal erlaubten Verlustes, Kontinuierliches Wachstum über Monate hinweg und Performance, die höher sein muss als die der Indizes, denn anderenfalls verliert ein aktiv gemanagtes Porfolio die Daseinsberechtigung und man fährt besser und entspannter mit ETFs auf den Vergleichsindex.

Der wichtigste Punkt aber – das wurde mir erst später deutlich – ist, dass der Fokus bei diesem Projekt nicht mehr auf der Entwicklung liegt, sondern auf der Anwendung und Ausführung. D.h. es geht nicht daurum die richtigen Entscheidungen zu treffen beispielsweise die Frage wann und wie man Aktien kauft oder verkauft, sondern darum, dass man es vereinfacht gesagt wie ein Roboter tut. Ich konzentriere mich nicht mehr auf das “wie ich es tue” sondern auf das tun selbst.

So spielen Dinge wie Kontiunität, Reproduzierbarkeit und/oder Konsistenz eine entscheidende Rolle und sind DIE Faktoren, die letztlich den Unterschied machen. So zumindest meine Erkenntnis nun.

Wenn man sich mal aufschreibt welche Eigenschaften das eigene Depot/Prortfolio haben solle und das auch ernsthaft und auf Basis gesammelter Erfahrugnen tut, dann stehen da für mein Empfinden folgende Dinge:

- kontinuierliches Wachstum und Planbarkeit / Extrapolation

- bei möglichst begrenztem Risiko von großen Rückgängen/Drawdowns.

- Robustheit vor Marktschwankungen

Oder anders umschrieben: Ein Depot, das online ist, wenn der Markt steigt, und offline wenn der Markt korrigiert (und erst recht wenn er stark fällt).

Diese Eigenschaften lassen sich in eine Qualitätsformel packen, die ich gerne mit Euch teilen würde. Diese Formel drückt das durchschnittliche Wachstum eines Depots aus und setzt es ins Verhältnis zum Risiko. Nicht Neues, wird man einer denken, und das stimmt auch teilweile. Es ist vergleichbar mit der Sharpe-Ratio. Doch im Unterschied zu der Sharpe Ratio nimmt es als Basis nicht die Schwankung des Marktes sondern des Depots selbst an. Nach 6 Monaten sollte diese Kennzahl auch belastbar sein für erste Tendenz-Aussagen, daher will ich sie euch zeigen

Ich taufe diese Kennziffer:

P(erformance)p(er)R(isk)_Y(early) – PPR_Y.

Es ermittelt sich am durchschnittlichen Ertrag [%] und teilt ihn durch das maximale Drawdown.

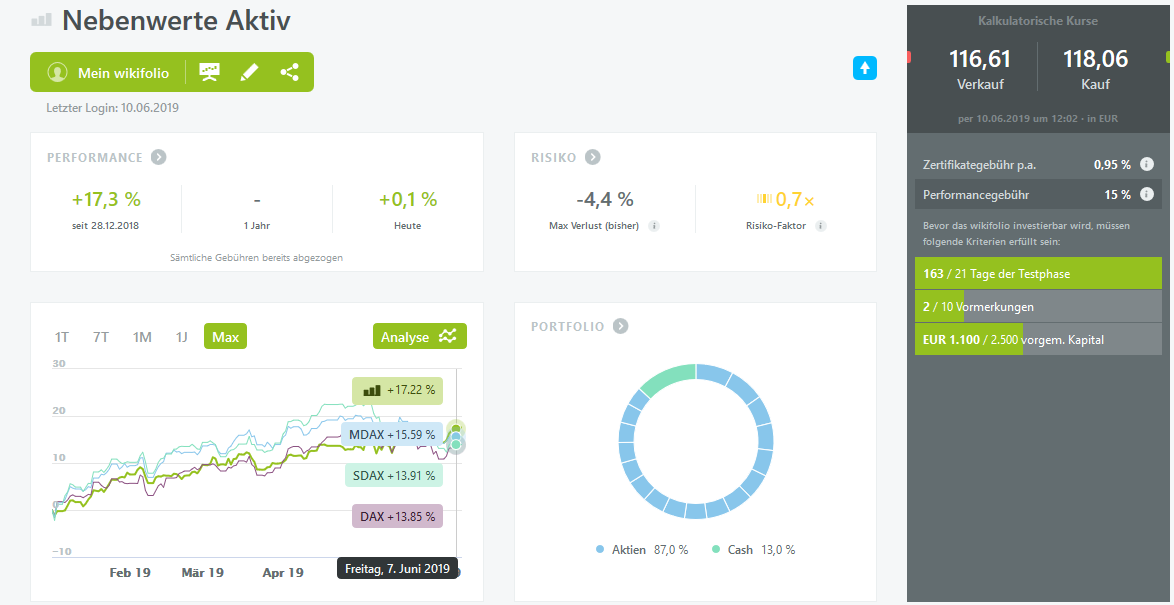

Ich komme für das Nebenwerte Wikifolio auf 14,5% Ertrag in den ersten 6 Monaten, d.h. pro Monat 14,5% / 6 = 2,42%.

Da mich nicht die monatliche Performance interessiert, sondern aufgrund meiner langfristigen Planungen immer die jährliche, multipliziere ich den monatlichen Wert mit 12 um den erwarteten jährlichen Ertrag zu ermitteln. So bekomme ich eine progonstizierte Performance von satten 29% auf das Gesamtdepot und genau in diesen Regionen möchte ich es auch haben. 20-30% sollen es schon sein, für die ganze Arbeit, die damit verbunden ist.

Als nächstes nehme ich die ermittelten 29% Ertrag ins Verhältnis zu 4,4 Drawdown, dann komme ich auf einen PPR_yearly Wert von 6,6. Oder übersetzt: Ich kann mit diesem Depot 6,6 € Gewinn pro 1 € Risiko als Prämie erwarten. Großartig! (Anzustreben ist ein Wert >= 2,5)

Soweit zur Theorie, zurück zur Praxis. Entscheidend ist nun, dass all die schönen Eigenschaften des Depots auch belastbar bleiben über eine lange Zeit hinweg und genau an dieser Stelle ist mir in den letzten Monaten das das Licht aufgegangen. Und zwar genau an der Stelle, als ich angefangen habe das Depot und seine Eigenschaften in den Mittelpunkt zu stellen und nicht mehr die Aktien(bausteine). Diese sind nur Mittel zum Zweck und sie interessieren mich eigentlich nur untergeordnet. Da habe ich in den letzten Jahren viel experementiert. Vom Kurz- zum Langzeitinvestor, vom Dividendensammler über den Fundamentalanalysten zm Chartisten. Alles durch. Letztendlich geht es um eins. Ich will dabei sein wenn die Aktie steigt und raus sein wenn sie fällt.

Teilweise weiß ich im Unterschied zu früher heute gar nicht, womit das Unternehmen, welches im Depot ist, sein Geld macht. Ich möchte auch nicht meine Zeit dafür opfern tiefgründig zu untersuchen ob eine Aktie erfolgsversprechend ist oder nicht. Im Grunde möchte ich ja wie oben beschrieben nur dabei sein wenn sie steigt und aussteigen wenn sie fällt. Wenn ich sicher stelle, dass ich eine gute Auswahl (=Watchlist) habe und anfangs jeder Aktie die Macht raube mein Depot zu zerstören, ihr aber die Chance lasse es zu heben und sicher stelle, dass ich im Zweifel schnell austauschen kann, werde ich den Qualitätsanforderungen des Depots gerecht.

Daher besteht mein Depot im Prinzip nicht aus (bis zu) 20 Aktien, die aktiv sind, sondern eigentlich aus 50 – meiner Watchlist – die komplett im Fokus steht und die automatisiert Einstiegs- und Ausstiegssignale generiert. Dank der Programmierkünste meines Arbeitskollegen Max, der ein unglaublich mächtiges Excel-Tool entwickelt hat, welches Kurse automatisch aktualisiert und bewertet.

Ich setze also roboterhaft die Handelsentscheidngen des erarbeiteten Programms um, stelle nichts in Frage, kaufe und verkaufe, halte mich an die Regeln und mittlerweile weiß ich, dass dies DER entscheidende Erfolgsfaktor ist.

Ich behaupte mal, dass jeder innerhalb kürzester Zeit in der Lage ist eine Handelsstrategie zu entwickeln, die erfolgreich ist. Doch es werden nur wenige in der Lage sein uneingeschränkt und mit vollem Fokus diese Strategie auch dauerhauft über Jahre anzuwenden, denn die Märkte sind voller Informationen und der Mensch voller Emotionen und Ideen, die einen schnell vom Weg abbringen können.

Genau an dieser Stelle macht es einen Unterschied. Daher verlieren häufig sehr gute und ambitionierte Hobby-Aktien-Händler oder ganz zu schweigen von unzähligen “großen” Fonds-Strategen gegen einfach gestrickte Strategien wie z.B. das Kaufen immer am selben Datum, die Sell-In-May Strategie usw und so fort. Es geht schlicht und einfach darum eine aufgestellte Strategie kontinuierlich anzuwenden und sich stets daran zu halten.

An diesem Punkt bin ich jetzt. Über 10 Jahre lang habe ich intensiv ausprobiert und versucht. Erfolg und Misserfolg gehabt, viele kleine und große Lektionen mitgenommen und jetzt ist es an der Zeit die Versuche einzustellen und zur Anwendung zu kommen, denn da zählen ganz andere Dinge als Entry und Exit, Positionsgröße und Marktausblick. Es zählt Reaktion und Aktion und kann weitaus schwieriger sein als es sich anhört.

D.h. ich ziehe jetzt einen Strich. Das gilt sowohl für das Nebenwerte-Aktiv Depot als auch für das Saisonal-Depot. Beide werden nach der selben Strategie gefahren. Diese steht und wird -wenn überhaupt in den kommenden Jahren höchsten in Nuancen verfeinert.