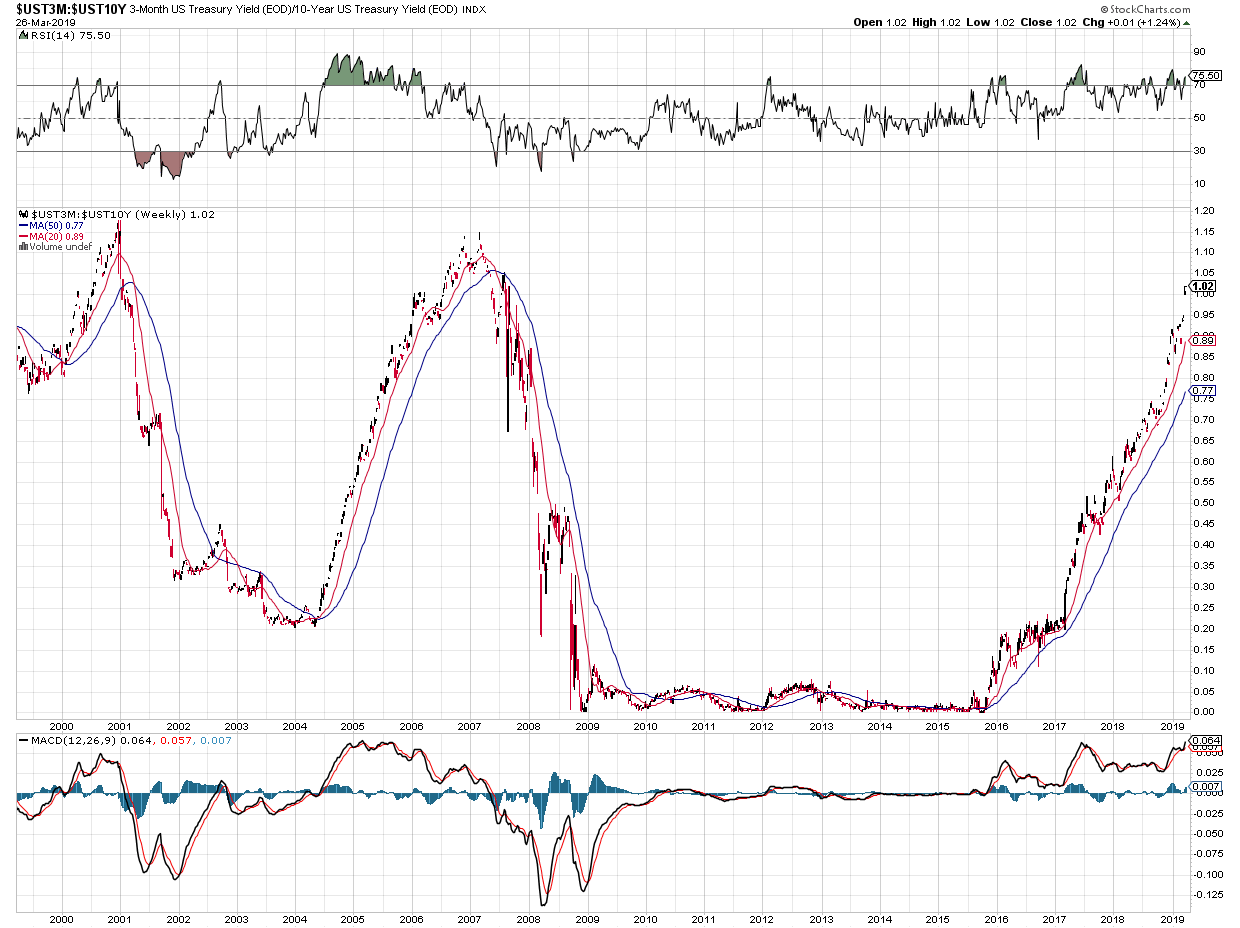

Seit dieser Woche haben wir das wohl verlässlichste Rezessionssignal vorliegen. Die 3-Monats und die 10-Jahres-Zinskurve ist invertiert, d.h. man bekommt für die 3-Monats (US-)anleihe mehr Zinsen, nämlich 2,46% als für die 10-Monatsanleihe (2,41%). Das ist natürlich irrational, denn eigentlich geht man mit einer 10-Jahres-Anleihe ein größeres Risiko ein, da man die Entwicklung für einen 10 Jahreszeitraum natürlich kaum vorhersagen kann, insb. im Vergleich zum kurzfristigen 3-Monate Horizont. Oder anders: Man bekommt niedrigere Zinsen wenn man sich länger bindet.

Wie passiert sowas? Auch hier natürlich: Angebot und Nachfrage. Große Investoren parken Ihr Geld in im “sicheren Hafen” der 10-Jährigen Staatsanleihen bis sich wieder vermeidlich bessere Anlagemöglichkeiten auftun. Die erhöhte Nachfrage nach diesen Papieren führt zu einer sinkenden Rendite und trotzdem scheint die Nachfrage weiter ungebrochen. Umgekehrt kann man ebenfalls beobachten, dass die Renditen der 3-Monatsanleihe steigen seit 2016 so dass hier ganz offensichtlich immer weniger Nachfrage besteht.

Hier der Spread:

Was heißt das nun für uns Anleger? Nun, keine Panik zunächst einmal aber extreme Vorsicht geboten. In zwei bis vier Quartalen ist mit dem Beginn einer Rezession zu rechnen. D.h. es muss davon ausgegangen werden, dass die Märkte erheblich korrigieren können.

Für mich und mein aktives Handeln bedeutet das, dass es auch erlaubt sein wird bei Schwächesignalen größere short-ETF Positionen ins Depot aufzunehmen. Das wahrlich schlechte Jahr 2018 war vielleicht nur ein Vorbote..

Vielleicht meint der ein oder andere, dass ich mir das zu leicht mache mit der Schlussfolgerung. Das ist durchaus möglich, allerdings sehe ich sowohl einen schwachen Bankenmarkt (Bild 2) als auch stigende Rohstoffmärkte (Bild 3). Beides weitere Indikatoren für eine anstehene Rezession.

Daher meine ich, dass für die kommenden Quartale der Schutz des Depotvermögens oberste Prioriät wieder haben muss und Schwächesignale des Marktes unbedingt beachtet werden müssen.