Es ist an der Zeit wieder zurück zu blicken auf das Jahr, das für mich persönlich das wahrscheinlich bitterste und lehrreichste meiner mittlerweile über 15-jährigen Börsenzeit war. Vor knapp einandhalb- oder zwei Jahren habe ich mein Handeln hin zu einem langfristigen Ansatz umgestellt und bewusst versucht mehr Passivität walten zu lassen. Hintergrund dieser Veränderung war die Analayse meiner gehandelten Aktien in der Vergangenheit, die nur zwei oder drei Jahre später teilweilse 300 oder 400% höher standen. Ich selbst habe von dieser Aufwärtsbewegung damals nur Bruchteile mitgenommen mit dem aktiven Handelsansatz, so dass ich zur Schlussfolgerung kam, dass ich den Aktien auch Luft geben muss und auch mal Kursrückgänge wegstecken muss. Denn ganz offensichtlich war ich in der Lage aus den Nebenwerten die Qualitätstitel sauber zu identifizieren. Mein Problem war allerdings, dass ich nach Verkaufsabschlüssen die Aktien aus den Augen verlor und diese dann den weiteren Aufstieg nach einer Korrektur ohne mich vollzogen. Darüber schrieb ich auch im 2017er Review.

Auf dieses Problem gab es zwei Maßnahmemöglichkeiten. Entweder passiver zu werden und auch die Kursrücksetzer auszusitzen oder nach Verkäufen die Aktien weiter sehr intensiv täglich zu tracken um wieder Kaufgelegenheiten wahr zu nehmen. Da die Variante zwei mit mehr Risiken, mehr Aufwand und mehr Handelskosten verbunden ist, entschied ich mich für die Variante eins. Ich wollte mich mehr zu einem Investor entwickeln und das Trading deutlich reduzieren zumal die aufgebauten Fähigkeiten der Fundamentalanalyse mich in Sicherheit wogen. Ein Versuch war es ja wert.

Dabei waren meine Tradingsergebnisse alles andere als schlecht und verbesserten sich Jahr für Jahr. Mein Depot hat in 2016 und 2017 Sharp-Ratios von über 2 teilweise über 3 erreicht. Bedeutet, dass der Ertrag bei der zugestandenen Volatilität im Marktvergleich 3 mal so hoch war. Eine hohe Rendite bei weinig Risiko sozusagen. In 2017 ein Wachstum von gut 40% bei einem einstelligen (!) Drawdown.

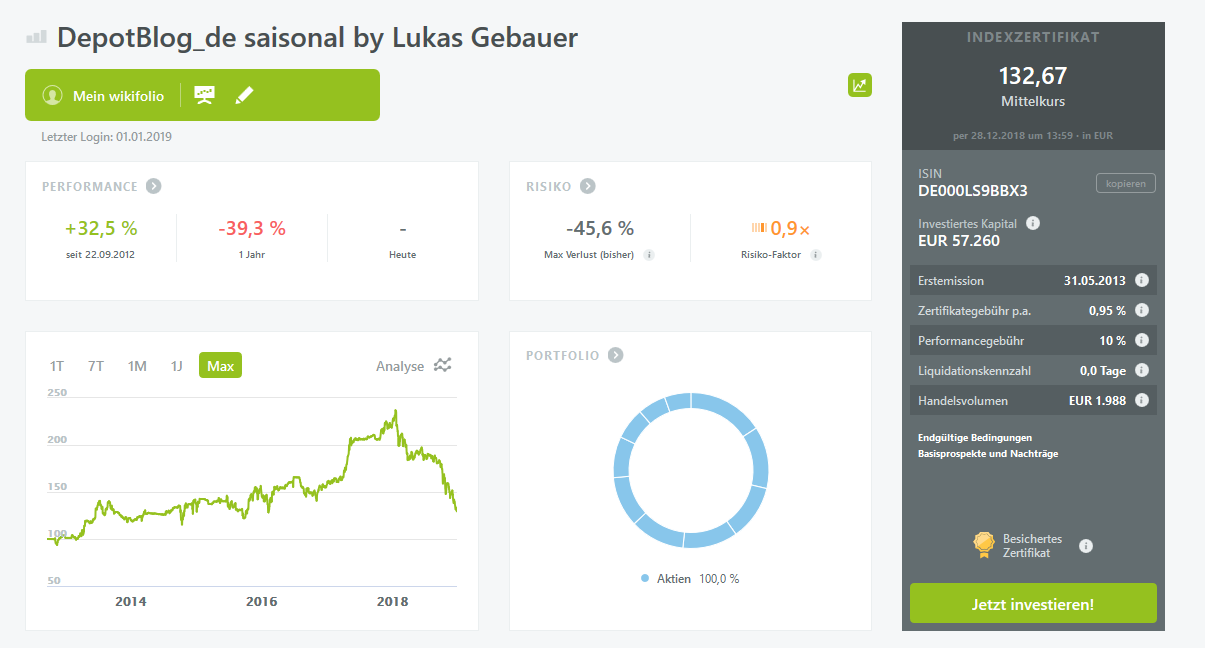

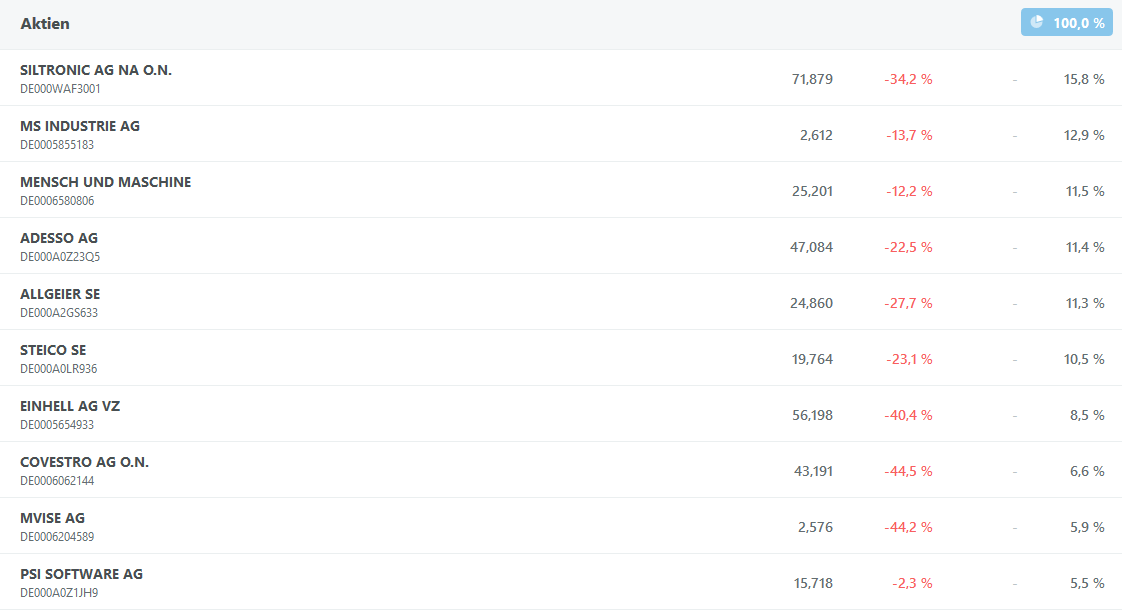

Soweit so gut. Wenn ich heute auf mein Depot blicke, insbesondere auf das Wikifolio sehe ich derzeit keine einzige Aktie im Plus. Ich habe sogar zugeschaut wie YOC auf -60% eingebrochen ist. Das ist ein Verlust, den in in dieser Höhe während meiner gesamten aktiven “Laufbahn” noch nie einstecken musste. Das mir sowas passiert, hätte ich nicht mehr für möglich gehalten um ganz erhlich zu sein. Wie naiv und arrogant aus heutiger Sicht…! Ich wusste zwar, dass Korrekturen durchaus mal 30 oder 40 Prozent betragen haben, aber Qualität setzt sich durch und insbesondere die guten Aktien weisen dann häufig eine relative Stärke gegenüber dem Gesamtmarkt auf. Und wenn nicht – so wie bei YOC muss ich heute rücblickend sagen, fühlt sich das zu allererste extrem sch… an, viel schlimmer aber ist, dass man das Depot in Gottes Hand gibt. Und noch schlimmer ist man dann bei bereinigtem Markt nichts tun kann wenn sich wie jetzt extrem seltene und günstige Kaufgelegenheiten bieten, die man so nur alle Paar Jahre bekommt. Wenn man voll investiert ist, ist’s eben schlecht mit Einkaufen.

Daher die Schlussfolgerung für mich persönlich: Ich bleibe lieber aktiver Händler. Der Markt hat mir eine wichtige Lektion erteilt für die ich dankbar bin. Das Investorendasein ist nichts für mich. Als Investor bin ich nicht geboren und ich sehe im Invest-Ansatz zu viele Nachteile. Vor allem psychologisch brauche ich nicht die Belastung eines roten Depots mit Buchverlusten von teilweise über 30%. Wenn es mich ausstoppt, bin ich frei für neue Käufe und frei für neue Handelsideen oder kann einfach die ausgestoppte Aktie günstiger wiedererlangen. Natürlich ist das alles mit wesentlich mehr Aufwand verbunden aber da der Aufwand für mich eigentlich keiner ist weil es mir Spaß bereitet mich täglich mit den Gegebenheiten auseinander zu setzen, gehe ich zurück zu meinen Wurzeln und konzentriere mich darauf. Man kann sich nicht auf die Fundamentalanalyse der Aktien allein verlassen, denn bei Ebbe fallen die Werte auch und wie ich dieses Jahr gelernt habe auch manch einmal stärker als der Markt, da es sich eben um im Vergleich zu dividendenstarken Blue-Chips um spekulativere Small-Caps handelt. Der Aktive Ansatz und das Schließen von Positionen generiert zudem einen halbwegs planbaren Cash-Flow und einfach auch ein gutes Gefühl, das meiner Ansicht nach nicht zu unterschätzen ist. Von jetzt an bin und bleibe ich aktiver Trader. Die Investorenschiene ist nichts für mich, da die Nachteile nicht zu meiner persönlichen Struktur passen. Man kann vielleicht die Investorenschiene reiten, wenn man auf Dividenden scharf ist und auch mal zwei Jahre mit Einstiegen warten kann. Ich kann es nicht. Daher: Schluss damit. Back to the roots.

Hier ein ein Paar masorchistische Charts des Wikis fürs Archiv. Das werde ich mir als Mahnung für den Hochmut die nächsten Jahre an den Schreibtisch hängen. Prio 1 ist das Managen der Risiken. Alles andere kommt danach. Wenn man sich nicht dran hält, kommt sowas bei raus:

Was wird besser in 2018?

- zurück zum alten Positions- und Risikomanagement, welches sich in erster Linie am Gesamtmarkt orientiert.

- Maximaler Verluststopp von neuen Positionen bei <= -20%

- Depotabsicherung im Spätsommer mit einfachen short-ETFs je nach Signallage.

- Auch fundamentale Top-Aktien fallen in schwachen Märkten. Warum nicht 30% günstiger einsteigen und neu sortieren?