Play Great Defense! Ich kann es gar nicht oft genug wiederholen wie wichtig dieser Leitspruch fürs Trading ist. Auch im Sport hört man oft: Die Offensive gewinnt Spiele, die Defensive gewinnt die Meisterschaften. Dies lässt sich uneingeschränkt fürs Trading übernehmen. Wer zu offensiv agiert, der landet vielleicht einige gute Erfolge, doch geht es mal schief, wird gleich das gesamte Depot bedroht. Insbesondere bei der Positionsgröße und dem Invest gilt es aufzupassen. Die meiner Meinung nach wichtigste Schlüsselgröße ist hierbei die Positionsgröße, bzw. das eingegangene Gesamtrisiko mit der Position. Eine zu große Position ist immer ein Anzeichen dafür, dass man zu schnell reich werden will. Dass man bei der Investitionsentscheidung eigentlich nur den möglichen Gewinn im Kopf hat und dabei vergisst andere Szenarien durchzuspielen und durchzudenken. Wenn dann noch der Markt “tricky” wird wie aktuell, ist das Depot schneller vor die Wand gefahren als man schauen kann.

Letztes Wochenende bin ich diesbezüglich, d.h. der Frage nachgegangen wann das Thema Defensive besonders wichtig ist. Ich habe versucht herauszufinden wann eigentlich schwierige Marktbedingungen vorherrschen, also wann man der “Play Great Defense” Regel eine extrem große Aufmerksamkeit widmen muss. Denn ich gebe zu, hin und wieder macht die Offensive auch sehr viel Spaß und immer nur Defense, das will man irgendwie auch nicht. Um es vorweg zu nehmen. Man muss wie zu erwarten war, konstant Defense spielen. Man kann aber durchaus die Offence stärken. Nur eben nicht im Sommer.

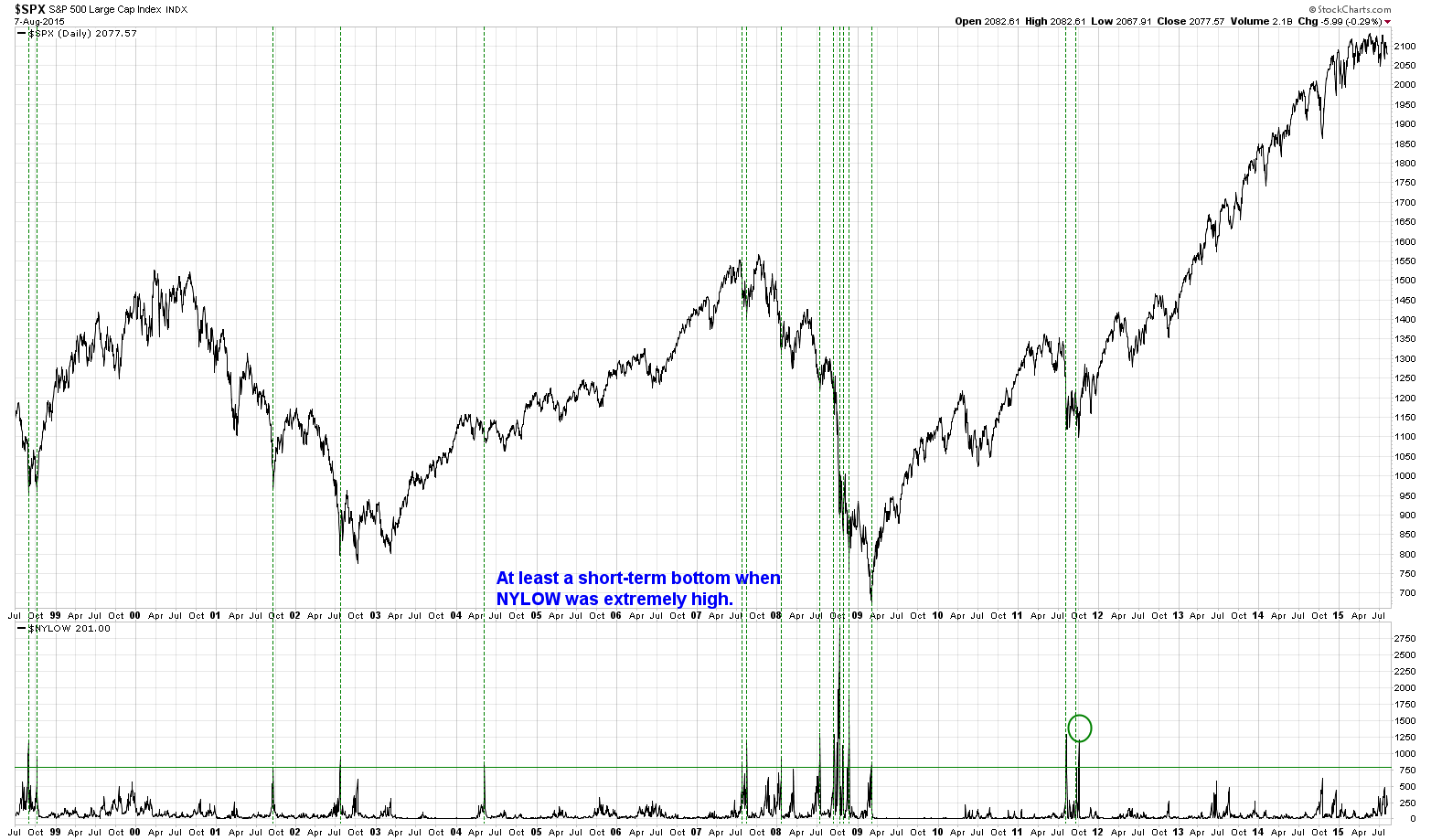

Meine Vermutung, dass die meisten größeren Korrekturen, vor allem im Sommer statt finden, wurde bestätigt. Am sichtbarsten wird es, wenn man sich den $NYLOW anschaut. Dieser Chart gibt die Anzahl der Aktien, die an der New York Stock Exchange gelistet sind wider, die ein neues 52-Wochen-Tief generieren:

Quelle: stockcharts.com

Es ist wie ich finde sehr auffällig, dass sehr viele 52-Wochen-Lows (hier ab dem Jahr 99 abgebildet) gleich nach dem April generiert werden, viele im Oktober und Teils im November. Auch der Juli ist auffällig.

Aktuell ist August. Der Oktober und November stehen noch bevor, da gilt es besonders aufzupassen. Ganz anders sieht es im ersten Quartal eines jeden Jahres aus. Nur in Bärenmärkten werden auch da Lows generiert (2008, 2009, 2000, 2001, 2003). In Bullenmärkten kann ich in diesen Zeiträumen aber auch meine Offence walten lassen (natürlich ohne die Defence zu stark zu vernachlässigen..!)

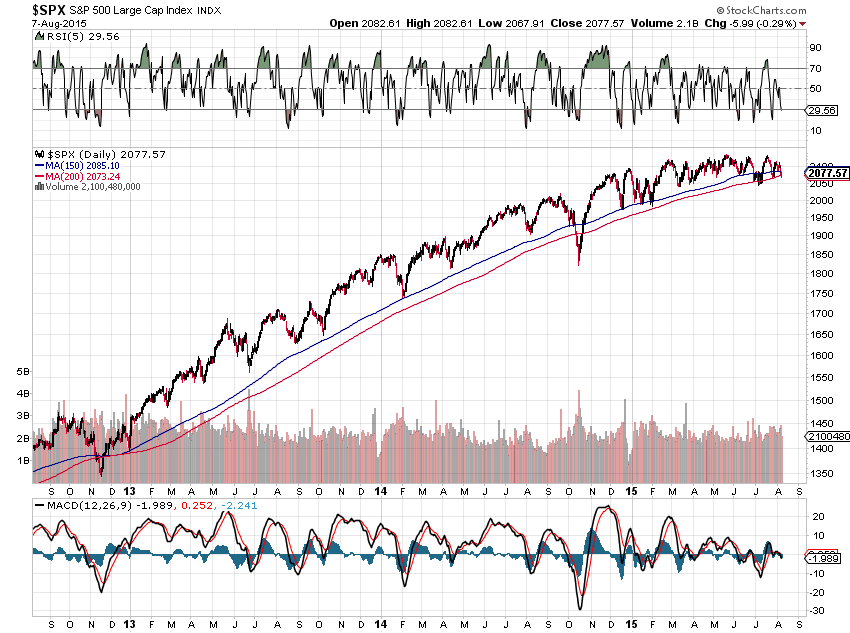

Insgesamt, das zeigt dieser Chart auch, können die Peaks im NYLOW auch natürlich ein guter Indikator für einen nachhalten Aktienmarkt-Boden sein. Aktuell z.B. könnte das der Fall sein, zumal der S&P gerade an seiner 200-Linie angekommen ist:

In der Vergangenheit war an diesen Stellen ein gutes bullishes Setup zu finden mit einem sehr guten Risk-Reward.

Das heißt für mich, dass sich hier Käufe durchaus Sinn ergeben, dass aber gleichzeitig bei weiteren Kursverlusten bedingungslos die Reißleine zu ziehen ist, denn sollte der 200-Tage Moving-Average auf Tagesschlussbasis fallen, könnte die Ausgangstür für viele Marktteilnehmer sehr eng werden. Aktuell schreibe ich dem bullishen Szenario eine größere Wahrscheinlichkeit zu, denn die Presselandschaft ist relativ ruhig. Sobald das Thema Griechenland oder China wieder Fahrt aufnimmt, bin ich extremst vorsichtig. Zwischen Bulle und Bär entscheidet wie so oft der MA 200.

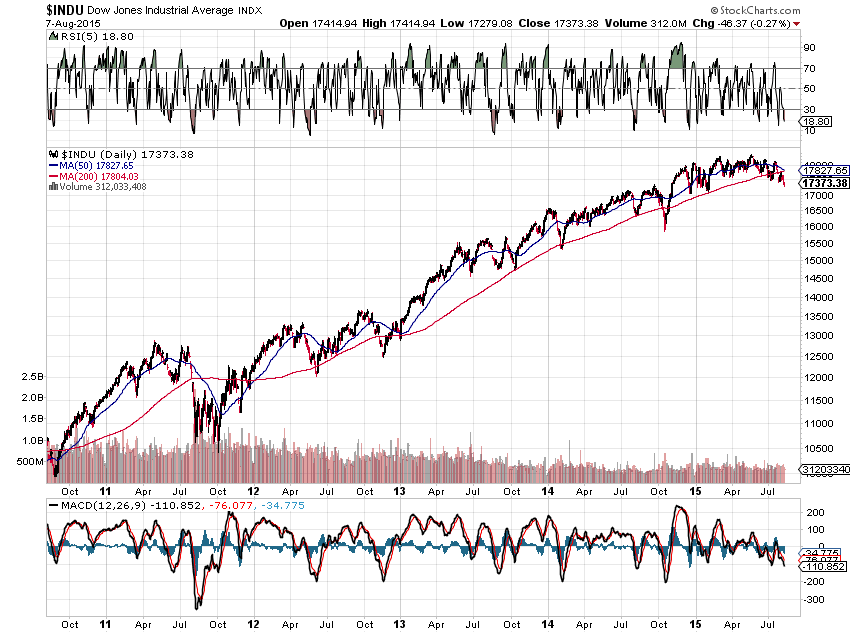

Viel Beachtung wird sicherlich in den nächsten Tagen der “Death-Cross” im Dow Jones finden. (50er Moving Average schneidet von oben den 200er)

Sollte die Presse dieses Ereignis aufgreifen, wäre auch hier Potential für eine Wende der Marktstimmung. Ich gebe allerdings zu bedenken. Die Backtests dieses Signals sind überwiegend bullish!

Gute Woche!