Es ist mir ein persönliches Anliegen die folgende, kleine Aufklärung zu schreiben. Vor allem deshalb, weil ich selbst zu meiner Startphase im Trading in Summe einen 5-Stelligen Betrag mit diesen Produkten verlor. Das lag nicht an den Produkten selbst, sondern viel mehr an mir, an meiner Naivität, meiner nicht vorhanden Erfahrung, meiner Gier und allen meinen neg. Eigenschaften, die mir die Augen verschlossen um KO’s zu kaufen.

Die Preisstellung, das Roll-Over, die ständigen Basispreisanpassungen, die Abnahme des Hebels mit der Zeit aufgrund der Finanzierungkosten, die Zunahme des Hebels wenn es entgegen der Tradingrichtung lief … all diese Punkte interessierten mich nicht sonderlich. Denn da war ja die Möglichkeit auf den RIESEN Gewinn! Diese Möglichkeit verschließt die Augen vor dem Risiko. Ein fataler Fehler!

Neben den allgemeinen Nachteilen, die man als Privatier im Trading mitbringt (z.B. Schnelligkeitsnachteil, Informationsnachteil, Ausbildungsnachteil, Zeitnachteil, Verfügbarkeitsnachteil, Ask/Bid-Nachteil, u.v.m.) sowie den unzählichen psychologischen Nachteilen kamen also allein durch die (für mich zumindest!) falsche Wahl des Tradingvehikels weitere, enorme Nachteile, die für mich damals vor allem unsichbar waren und in Summe nicht zu kompensieren waren. Und zu dieem Zeitpunkt gab es noch lang nicht erprobten Strategien, Setups, Ideen, die technischen Möglichkeiten es auszuprobieren, geschweige denn sowas wie “Erfahrung”…

Die meisten von Euch werden es kennen – Man stelle sich vor: Ein begrenztes Depot, begrenztes Budget, sagen wir 10.000€, wie es wahrscheinlich die meisten anfangs haben; Bevor sie es vernichten. Man hat ja überall gelesen wie wichig es sei zu diversifizieren, 1% Risiko sind ja auch nicht einzuhalten, also entschließt man sich für 1000€ Zertifikate zu kaufen um der Forderung wenigstens etwas nachzugehen. Natürlich will man ja überpropotional profitieren, von möglichen Verlusten erst gar nicht gedacht. Allein mit dem Kauf, ohne dass sich der Kurs des Basiswertes ändert, ist man gleich in Rückstand und das nicht ohne:

- 2x sagen wir 5,90 Euro Ordergebühren für Kauf und Verkauf – der Broker will ja was vom Kuchen abhaben

- 2x 2 Euro an Börsenplatzgebühren – auch die Börse möchte am Kuchen mitessen

- Bid-Ask Spanne in Cent, oft mehrere Cents unterschiedlich. D.h. der Kurs des Underlyings muss erst einige Punkte in die gewünschte Richtung laufen bis man überhaupt zum gleichen Kurs verkaufen kann wie man gekauft hat – hier möchte die Bank den Kuchen und sie – auch das wird oft vernachlässigt – kann in diesem Fall sogar selbst bestimmen wie groß der Anteil am Kuchen ist, denn nur sie stellt Bid UND(!) Ask, aber das ist ein anderes Thema…

Wir haben also mindestens einmal 15 Euro Verlust oder 1,5% von der Position an Order- und Börsengebühren und oftmals auch nochmal den selben Wert an (durch die Preisgestaltung sowieso undurchsichtigen) Spread Gebühren. Das einfache Kaufen und Verkaufen würde also ca. schlappe 3% der Position kosten. 30€ oder 0,3% vom Gesamtdepot. Wie gesagt, ohne dass sich der Basiswert auch nur einen Tick bewegt. 30€ sind nicht viel werden vielleicht einige sagen. Wie oft führt man diese Transaktionen denn durch? Nur die wenigsten werden es wissen wie viele Zertifikate sie GENAU im letzten Jahr ge- und verkauf haben… (auch ein Fehler!). Daher kennen sie oftmals die Kosten nicht und zahlen eben fleißig ins Spielcasino…

Nicht wenige werden jetzt wahrscheinlich sagen: “Mir egal, denn mit der Spekulation auf die richtige Richtung bin ich gut und bekomme meine Tradingkosten raus.” Und jetzt – genau jetzt – glaubt jeder Neuling der Wert des Knock-Outs bewegt sich dann ebenfalls nicht. Weit gefehlt!! Am Beispiel des EUR/CHF, der ja bekanntlich von der SNB, der Schweizer National Bank, manipuliet wird und gekauft wird bei 1,20€, sieht man in den vergangen 3-4 Monaten, dass sich der Kurs praktisch nicht bewegt. Er verharrt bei 1,20 durch die massiven Aufkäufe der SNB.

Wir erinnern uns: Kurs fast konstant bei 1,20€ hier der Chart dazu (1 Jahr)

Quelle: www.onvista.de

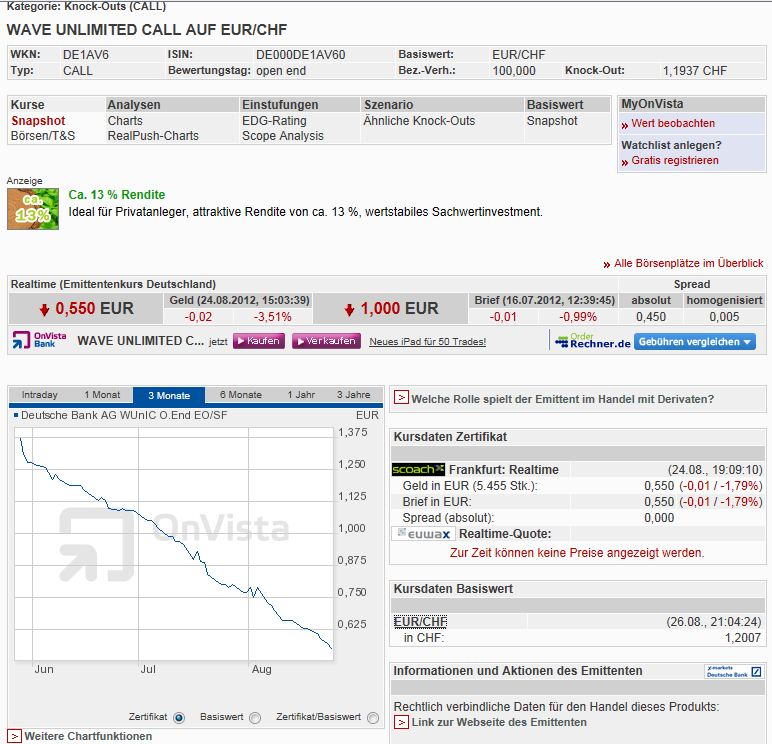

und was macht das Knock-Out Zertifikat in der letzten Zeit seit Mai/Juni:

Quelle: www.onvista.de

Der Zeitwertverlust hat die Hälfte (!!) des Zertifikatewertes aufgefressen. Das muss man sich mal geben. Die Hälfte.

Es ist so unendlich wichtig sich mit den richtigen Tradingwerkzeugen auseinander zu setzen und bei Knock-Outs, Optionsscheinen und allen weiteren Zertifikaten halte ich die Finger weg. Das soll keine Aufforderung sein diese Produkte nicht zu handeln – ich möchte niemanden zu irgendwas verleiten. Aber ich finde es außerordentlich wichtig, dass man weiß was man macht und wenn ich mir die Börsenforen so anschaue, in denen sich die Anfänger Rat holen, sehe ich vor allem gehebelten Handel mit Zertifikaten.

Erst seit dem ich für mich erkannt habe wie sich die Preise zusammensetzen und von welchen Einflüssen sie abhängen und ich beschloss sie zu umgehen, ist es mir möglich geworden an der Börse Geld zu verdienen. Das ist es was ich loswerden wollte. Habt die Augen offen da draußen im Haifischbecken mit eurem (hoffentlich) hart erarbeiteten Geld.

Lukas

Übrigens: Bei Dirk Müller ist ein super Artikel hierzu abgelegt: Der Traum vom schnellen Geld. Must Read!

Welche Scheine nutzt du denn um Long und Short zu gehen?

Futures oder alternativ CFDs. Letztere sind mit Vorsicht zu behandeln aber ich halte sie immernoch für wesentlich fairer und transparenter als KOs geschweige denn Optionsscheine.

Kannst du mal bitte eine WKN von einem future posten?

Ich habe bisher nur mit OS und KO gehandelt und auch ne Menge Lehrgeld zahlen müssen ;)

nee, die haben keine WKN. Schau mal hier: http://de.wikipedia.org/wiki/Futures, dort findest du auch diesen Link hier: http://www.deifin.de/futures.htm

Du wirst aber etwas Kleingeld mitbringen müssen. Die Dinger sind wirklich nur für Profis, da stark gehebelt. Ich würde rückblickend vielleicht sagen, dass es am besten für mich gewesen wäre, wenn ich mit ungehebelten (oder max 2x gehebelt) ETFs angefangen hätte. Was wirklich geholfen hat, war das einfache, stumpfe Handeln mit Aktien. Erst wenn das sitzt kann man über Hebel nachdenken. Gerade gehebelt ist man auf seinen Vorteil angewiesen (z.B. durch sein Handelssystem /-gedanken). Ansonsten geht man gehebelt (also einfach nur schneller) pleite.

Danke für die schnellen Antworten!

Ich halte nicht sehr viel von ETFs, da auch sie nicht die Veränderungen des Basisiwertes 1:1 wiedergeben. Auch wenn sie dies fälschlicherweise kommunizieren. Dort gibt es auch eine Art “Rollverlust” die, der Berechnung des ETF zugrunde liegt.

Daher sehe ich eig. fast gar keine Möglichkeit, an fallenden Basiswertes positiv zu partizipieren.

Nachdem ich einiges Geld mit OS/KO verloren habe, beschränke ich mich nur noch auf Aktien. Alles, wo die Bank ihre “Hände mit im Spiel” hat ist mir zu heiß. Die Bank gewinnt immer, nicht nur im Casino ;)

Finde deinen Blog klasse und hoffe du bleibst dabei ;)

ja, auch ETFs haben Nachteile, keine Frage. Sie sind aber im Vergleich zu den Produkten oben fast vernachlässigbar.

Du schreibst, dass du auch von fallenden Kursen profitieren willst. Verständlich. Das war es auch was mich in den Indexhandel trieb. Aber nach einigen Jahren habe ich beim Blick auf meine Gewinn- und Verlustrechnung festgestellt, dass ich mit shorts mein Geld verliere während es bei longs läuft. Man braucht sie nicht. Vor allem nicht in Bullenmärkten.

Deshalb schrieb ich oben, dass es Sinn macht mal ein Jahr oder vielleicht in einem Börsenspiel (traderking.de wäre eine gute Adresse) mal nur Aktien zu handeln. Auch lieber erst einmal ein Jahr komplett durchsimulieren mit Spielgeld. Aber ernsthaft! Sonst macht es keinen Sinn.

Und falls Du meinst du willst nicht ein Jahr velieren (würde ich auch verstehen), dann der Hinweis aus eigener Erfahrung: Meine gesamten Verluste in knapp über 5 Jahren Lehrphase habe ich in 4 Monaten später reingeholt. Solange du dran bleibst, deine Fehler analysierst, sie aufschreibst – vor allem bei Rückschlägen! – wirst du es schaffen

Traderking.de gibt es leider irgendwie nicht mehr oder ich bin zu dumm die seite zu finden :0

was ist eig.aus deinem privaten 10k depot geworden? lange kein update mehr bekommen?

wie schätzt du die mittelfristige lage an den aktienmärkte ein?

wenn am 12. sept das bvg grünes licht gibt, gehen wir mMn auf neue aths zu! sollte das bvg dem esm ein riegel vorschieben sind wir ganz schnell bei 5k…….nur meine meinung!